vol.03

2021.07

相続税対策にもなる!失敗しない二世帯住宅の考え方

二世帯住宅は相続税対策になると言われます。今回のコラムではその理由について解説するとともに、それ以外のメリットや注意すべき点についてご紹介します。

1.二世帯住宅が相続税対策になると言われる理由

相続税を計算する際の土地の評価額は、都市部の土地の場合は特に、高額になることが考えられます。しかしその土地が「自宅の建っている土地」である場合、一定の条件を満たすと、相続税計算上の土地の評価額を下げられる特例があります(小規模宅地の特例)。

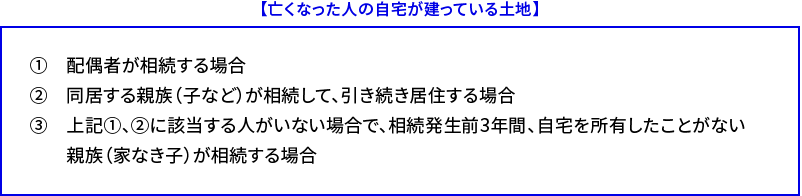

亡くなった人の自宅が建っている土地の場合、下記の条件を満たすと、330㎡以下の部分については土地の評価を80%減にできます。たとえば相続税計算上、本来は6,000万円の評価の土地であっても、この特例が使えると80%減の1,200万円の評価にできるということです。

小規模宅地の特例を利用できる条件

※小規模宅地の特例に関しては、その他の条件でも利用できる場合があります。

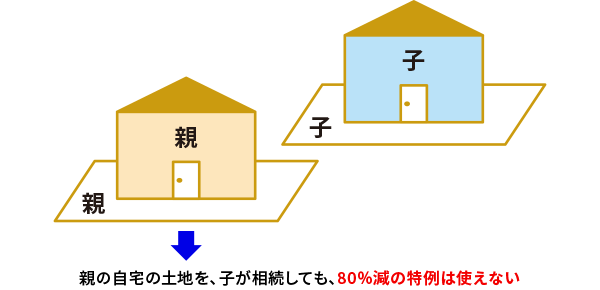

逆に条件を満たさなければ、この80%減の特例は使えないということになります。たとえば「親の自宅がある土地」とは別のところに子が土地を購入して自宅を建てた場合、その子が「親の自宅がある土地」を相続しても、先ほどの条件に満たないため、この80%減の特例は利用できないことになります。

親の自宅がある土地とは別の土地を買い、家を建てる場合

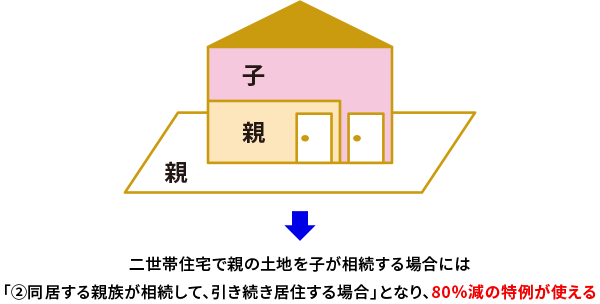

一方、親の自宅を二世帯住宅に建て替えた後、親が所有する土地を子が相続する場合、②の「同居する親族が相続して、引き続き居住する場合」という条件を満たし、80%減の特例が使えます。

二世帯住宅の場合

二世帯住宅が相続税対策になると言われるのは、この80%減の特例(小規模宅地の特例)が使える可能性が高くなるから、というのが理由です。別の土地を買って家を建てる場合と比較して理解しておくとよいでしょう。

2.二世帯住宅で失敗しないための注意点とメリット

相続税対策になるからといって、それだけを理由に二世帯住宅を建てるのは正しい考え方ではありません。二世帯住宅で失敗しないためには注意するべき点もいくつかあります。

●二世帯住宅での注意点

- ① そもそも相続税対策は必要なのか

- ② 相続争いにならないか

- ③ 売却しにくいが大丈夫か

- ④ 同居のストレス

この中で②について取り上げます。子が二人(兄と弟)いる母が、兄家族と二世帯住宅に住んでいる場合を考えます。二世帯住宅の建っている土地は母が所有しているとします。母が亡くなった場合、これを誰が相続するか。可能性としては次の3つがあります。

- ① その土地の上には兄家族が住んでいるので、土地も兄のものにする。

- ② 兄弟で公平になるように土地を兄と弟で共有する。

- ③ 土地は弟のものにする(住んでいるのは兄なのでこのパターンを選ぶ可能性は低いが)。

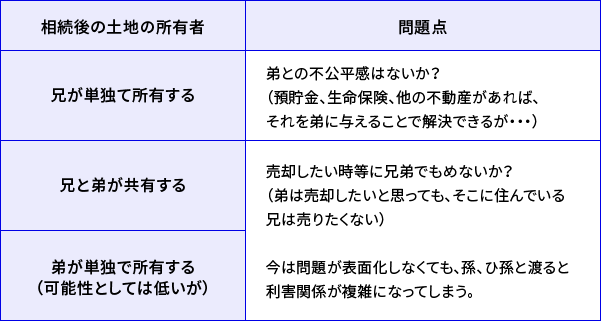

それぞれに問題点があります。まとめると下記のようになります。

二世帯住宅の土地、相続後の所有者をどうするか

兄と弟が共有することや、弟が単独で所有するのは問題になることが多いので、できれば、兄が単独で所有して、他の財産を弟に相続させることで公平を図りたいところです。いずれにせよ二世帯住宅では相続争いにならないように、二世帯住宅を建てる前の段階で、計画を立てておく必要があります。

次に二世帯住宅のメリットをまとめます。

●二世帯住宅のメリット

- ① 相続税対策になる

- ② 育児、介護で協力しあえる

- ③ 資金計画は楽になる

- ④ ライフスタイルの変化への対応がしやすい

この中で「③ 資金計画は楽になる」については、二世帯住宅では建築費は通常の戸建てよりも高くなりますが、土地を購入しなくて済む分、資金計画は楽になると言えます(親の自宅を建て替えて二世帯住宅にする場合)。

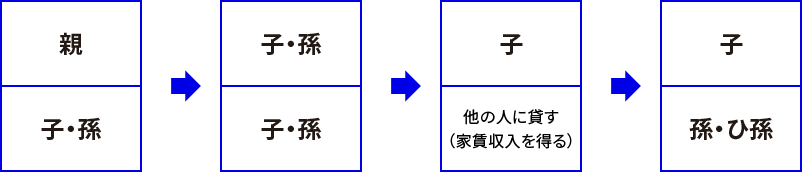

また「④ ライフスタイルの変化への対応がしやすい」というのもメリットと考えられます。完全分離型の二世帯住宅の場合、状況に応じて柔軟に居住する人を変えていける可能性があります。

ライフスタイルの変化に柔軟に対応

今回は二世帯住宅についてご紹介しました。相続税対策に有効である一方で、注意すべき点もあります。建てる前にじっくり計画を練ることが大切です。住宅展示場にてハウスメーカーに事例等を聞くなどして情報収集するのがよいでしょう。

※ 2021年6月10日時点の情報に基づいています。